ヘッジファンドとは、相場が上がった場合はもちろんのこと、例え下がったとしても様々な取引手法を駆使して利益を追求するファンドを指します。

ヘッジ(hedge)は直訳すると「避ける」という意味があります。つまり、資産の目減りを「避ける」という意味で用いられていて、リスクヘッジ(リスク分散・リスク回避)のヘッジと同じです。

通常の投資信託は、運用方法に制限を設定しているものが多いため、相場が一方向に動いた時にのみ利益が出る仕組みのものがほとんどです。

例えばリーマン・ショックや、コロナ・ショックの時のように相場が下落方向にしか動かない時は、利益を出すことができません。

一方のヘッジファンドは、運用方法には特に制限を設けておらず、比較的自由な取引が可能になっています。そのため、先物取引や信用取引などを積極的に活用することで相場の上げ下げに関係なく利益を得ていくのです。

リスクヘッジは当然ですが、積極的な運用を行い、利益を追求することが基本になっています。

のちほど詳しく説明しますが、投資信託は従来、広く一般に募集される公募投信(こうぼとうしん)という形式をとります。

一方ヘッジファンドは、限られた人のみが出資して運用する私募投信(しぼとうしん)という形式がほとんどです。

ただ最近では、ヘッジファンドを投資対象とした投資信託ができるほど、ヘッジファンドは注目を集めています。また、退職金などのまとまった資産の運用方法として、ヘッジファンドを選ぶ方が増える傾向にあるようです。

このように高額資産の運用方法として認知度を高めているヘッジファンドは、日本でも年々知名度が上がっています。

ですが、ヘッジファンドの『概要』や詳しい『実態』を、理解している方はまだまだ少ないのではないでしょうか。

特に投資信託との違いを明確に説明できる方は非常に少ないはずです。また、ヘッジファンドのイメージは、「ハイリスク・ハイリターンで怪しい」というものだったりします。

そこで今回は、投資信託との違い。そしてその概要や、メリット・デメリットなどについて、解説していきたいと思います。

目次

ヘッジファンドの歴史

一般の方が抱いているヘッジファンドのイメージというのは、「ハイリスク・ハイリターンで怪しい」というものが多いと思います。ですが、先にお伝えしたように、ヘッジには「避ける」という意味があります。

つまり、ヘッジファンド=「危険を回避するファンド」ということです。

ヘッジファンドの歴史は意外と古く、その始まりは1949年にオーストラリアの投資家A.W.ジョーンズ氏が創設した「1号ファンド」がその起源と言われています。

ですがこれには諸説あり、世界最大の投資持株会社である、バークシャー・ハサウェイの筆頭株主であり、同社の会長兼CEOを務めるウォーレン・バフェット氏は、以下のように言及しています。

ベンジャミン・グレアムとジェリー・ニューマンによって富裕層から集めた資金を元に運用したグレアム=ニューマン・パートナーシップを初期のヘッジファンドである

ベンジャミン・グレアムといえば、バリュー投資家の父と呼ばれる人物で、ウォーレン・バフェット氏の師でもある、1900年代前半の投資界のスター的存在です。

バフェットが言及した最初のヘッジファンド、【グレアム=ニューマン・パートナーシップ】が生まれた理由は、戦争の度に発生するインフレや、国の財政難から強制的に資産を接収される富裕層が、こうしたリスクを回避する為でした。

第2次世界大戦直後、続けて起こるリスクを避けるために富裕層が投資の専門家集団に自らの資産を預けたことが、ヘッジファンドの始まりだったのです。ですのでヘッジファンドは、資産を防衛し運用していこうという理念のもとに生み出されたものなのです。

先にもお伝えした通り、ヘッジファンドとは「資産の損失リスクをヘッジ(避ける)する」という意味で使われるのが正しく、一般的な「ハイリスク・ハイリターンで怪しい」というイメージとは異なります。

どちらかと言えば、資産を守る意味合いが強い金融商品なのです。

市場をも左右するヘッジファンド(機関投資家)たち

そのような意味合いもあって、ヘッジファンドは多くの富裕層の資産運用先として昔から選ばれています。

特にその運用資産額は数十兆円とも言われ、国家予算にも匹敵する額のものさえあります。

その運用額の大きさから、ヘッジファンドが株式市場に与える影響力は、かなり大きなものとなっています。

経済ニュースでよく出てくるキーワードとして『機関投資家(大口投資家)』というのがありますが、これはある意味でヘッジファンドを指しています。

市場に参入しているのは、私達個人投資家だけでなく、ヘッジファンドといった巨額の資産を動かす投資のプロ集団が同時に参戦してきているのです。

このことは、投資を行う知識としては必須と言えるでしょう。何より、彼ら『機関投資家』の影響力は、国家にも匹敵するものだからです。

ヘッジファンドと投資信託の違いとは?

ヘッジファンドの基本的なことは、ここまでお伝えした通りです。

投資家はまとまった資産を預けるだけで、その資産運用をプロに代行してもらえます。

ヘッジファンドは、投資家から預けられたまとまった運用資金を使って、ファンドの運用によって利益を出します。その得られた利益からファンド側の手数料を除いた金額が、投資者に還元されるのです。

でも、これだけでは投資信託と何が違うのかわからないですよね。

投資信託も投資家が資産を預け、その資産を基にして資産運用を行い、得た利益を還元するという点では同じです。

ではその違いはどこにあるのでしょうか?

リーマン・ショック時ですら利益を稼ぐヘッジファンドの運用方法とは

2008年9月に起こったリーマン・ショック。

世界中の投資家、数々のファンドがマイナスを叩き出している中、ジョン・ポールソン氏というヘッジファンド運用者は、リーマンショックを逆手に取り1兆円以上を稼ぎ出したと言います。

リーマン・ショックのような下落局面であっても、年利10%以上という利益を狙える運用が出来るのは、お伝えした通り、運用にある程度の自由が認められているからです。

投資信託は、お金を預けてプロに運用を任せる資産運用の一つです。ヘッジファンドもその点では投資信託と同じですが、大きく異なる点があります。

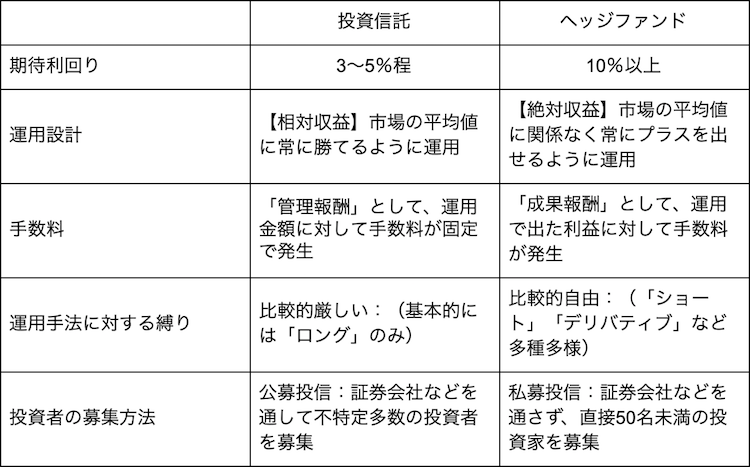

それは、投資信託が【相対収益】であるのに対し、ヘッジファンドの運用は【絶対収益】であるということです。投資信託で利益を得る方法は、値上がりしたら売却するといった単純な「ロング」のみに限られます。

なので利益獲得の機会は、基本的に上昇相場のみしかありません。

- 市場が3%上昇すれば、同時に最低3%以上の利益を出せるように運用する。

- 市場が3%下落した場合は、下落幅を3%未満に抑えるように運用する。

これが、投資信託の運用方法です。

これに対してヘッジファンドの【絶対収益】は、相場が上がろうが下がろうが収益を出さなくてはいけないという条件があります。

これは後で説明しますが、ヘッジファンドが得られる報酬体系によるものです。

2017年末から2018年初頭に起こったビットコインバブルでも、ヘッジファンドの仕掛けがあったと言われています。当時、仮想通貨取引所の最大手だったbitmexのメンテナンス時間を狙い、あるヘッジファンドが買い仕掛けをしていたことが話題になりました。

このように、あらゆる手段を用いて相場を運用(操作?)し、収益を叩き出すプロ集団が、ヘッジファンドだと言えます。

ヘッジファンドは、投資信託と異なり運用手法の自由度が高いという特徴があります。投資信託が使うロングだけでなく、「ショート(空売り)」や「デリバティブ」など、バリエーション豊かで戦略的な運用が行えるのが、ヘッジファンドです。利益を出すために、株式市場だけでなく、仮想通貨市場にも手を出していきます。

市場の状態に関わりなく、常にプラスを狙いに行く。

それがヘッジファンドなのです。

【絶対収益】を支えるヘッジファンドの手数料体系

投資信託では、預けた資産に対して「管理報酬」として、手数料が固定で発生します。

それに対して、ヘッジファンドは運用で出た利益に対して、成果報酬を得る手数料体系になっています。

こうした手数料体系の違いにより、リーマン・ショックのような株価の大暴落が起きたとしても、ファンド側は利益を出さなければなりません。そうしなければ、報酬を受け取ることが出来ないからです。

これが、ヘッジファンドが常に年利10%以上の高いリターンを積極的に狙う理由です。

マイナスが出ても、手数料が固定で発生する投資信託とは本気度が違います。

ちなみに、ファンドが出したリターンの1~2割程度が、平均的な成果報酬の相場となります。

投資家の募集方法の違い

先ほど簡単に説明しましたが、投資信託は公募投信(こうぼとうしん)という公募形式で、証券会社などを通し不特定多数の投資者を募ります。人気があるものであれば、1本の投資信託に数十万人以上の顧客がつくこともあります。

一般の投資信託の販売価格は、数千円から1万円が一口となっているものが多いです。

反対に、ヘッジファンドは私募投信(しぼとうしん)という形式で、ファンド自体が直接募集を行い、限られた人数(50人未満など少数の募集が多い)の投資家と直接契約する形式をとるのが一般的です。

そのため、ある程度のまとまった資産を一人の投資者から集める必要があります。

投資信託とは異なり、ヘッジファンドは最低でも1,000万円からという、最低出資額が高額に設定されています。

このように少数の投資者と向き合うヘッジファンドは、先述したとおり投資信託に比べて、運用手法や情報公開に関する強い規制を受けません。

また、投資家も最終的に利益を得られるのであれば、その運用方法は問わないような契約を結びます。各ファンドは他のファンドに真似されないよう、独自の運用手法を開発・実行しています。

ですので、運用手法や保有銘柄は秘密にしているところがほとんどです。そのためヘッジファンドへの投資を検討している投資家たちは、実際にファンドへ問い合わせをして直接情報集めを行った上で、投資先のヘッジファンドを決める形になります。

ここまでの内容を、表にまとめると以下のようになります。

ここまでの内容からも、まとまった額の資産運用であれば、ヘッジファンドで運用する方がかなり効率的です。

ただ、ヘッジファンドへの投資の場合、情報収拾は自分で行う必要があります。自身の希望投資額や投資スタイルに合わせて、自分に合ったものを選択してください。

ヘッジファンドを利用する時のメリット

様々な運用戦略を駆使し、徹底的に利益を追求するのがヘッジファンドです。

ここからは、ヘッジファンドを利用する時のメリット、そしてデメリットに焦点を当ててお伝えします。

ヘッジファンドに投資するメリットは、集約すると次の2点になるでしょう。

- 利益額(リターン)が大きい

- 資産運用をプロに任せられる

では、1つずつ見ていきましょう。

利益額(リターン)が大きい

ヘッジファンドを利用する最大のメリットは、その利益額(リターン)の大きさにあると言えるでしょう。

先述した通り、ヘッジファンドは【絶対収益】という収益体制をとっています。そのため相場の上がり下がりに関係なく、各ヘッジファンドごとの独自の手法で、いかなる時も利益を出してくれます。

市場が下落局面であっても、資産を減らすリスク抑えられるだけでなく、年10%以上というまとまった利益額(リターン)を貪欲に狙いに行くことが出来るのです。

利益額(リターン)が大きいということが、ヘッジファンドに投資する何よりのメリットであると言えますね。

資産運用をプロに任せられる

投資信託も金融のプロ集団ではありますが、ヘッジファンドはより精鋭のエリートが集まっています。

【成果報酬】という手数料体系からもわかるように、結果を出せなければヘッジファンドにはいられません。

優秀な大学を出て、投資銀行などでキャリアを積んだエリート中のエリートがヘッジファンドには集います。そうしたエリートの中でも、常に結果を出し続けることを求められるのが、ファンドの運用担当者です。

そんな投資のプロの中でも、エリート中のエリートたちに資産運用を任せられるのですから、ヘッジファンドを利用しない手はありません。

次にあげるデメリットをクリアできるなら、誰もがヘッジファンドを利用したいと思うでしょう。

ヘッジファンドを利用する時のデメリット(リスク)

次はヘッジファンドを利用する際のデメリット(リスク)を見ていきたいと思います。

日本国内にもヘッジファンドはありますが、まだまだ馴染みが薄いのは否めません。特に国内ヘッジファンドの情報集めには、なかなか苦労します。

そうしたことも含めてデメリットをあげるとしたら、以下の3点になるでしょう。

- 敷居が高い(高額の資金が必要)

- 流動性に問題がある

- 国内のヘッジファンドは少ない

こちらも、1つずつ順に見ていきましょう。

敷居が高い

ヘッジファンドを利用するためには、それなりの資金が必要となります。具体的には、最低でも1000万円以上は必要になると考えて間違いありません。

数千円から始められる投資信託と比較した時、一番大きな違いがあるのはこの資金の点だと言えます。ある程度のまとまった資金がないと、利用したくても利用できない点はヘッジファンドのデメリットでしょう。

そこまで資金がないという方(特に投資初心者)は、投資信託から始めるほうが賢明です。

最初にもお伝えしましたが、ヘッジファンドを対象とした投資信託ができ始めていますので、そちらを購入して資金を増やしていくのが良いですね。

一方、投資資金に余裕がある方は、このデメリットは存在しないことになります。

流動性に問題がある

投資信託の一部には、契約解除(売買)ができない『クローズド期間』が設定されているものがあります。

ヘッジファンドも同じように、投資家の資金を出し入れできなくする『ロックアップ期間』が設定されています。

『ロックアップ期間』は投資信託の『クローズド期間』よりも長く設定されているものが多く、運用開始日から解約可能になるまで半年から1年ほどです。

この『ロックアップ期間』と『クローズド期間』は、戦略的な運用を行うには、資金の安定は欠かせません。なぜなら資金の出入りが続き運用額が安定しないと、戦略的な運用が難しくなるからです。

特にヘッジファンドは、投資者一人あたりの出資額が大きい上に、募集している投資家の数が少ないので、運用資金の安定化は必須事項です。

ですが投資家サイドから見れば、半年から一年以上に渡り、1,000万円以上の資産がロックされてしまうのは、デメリットに感じる方も少なくないでしょう。

国内ファンドの中には、この『ロックアップ期間』が3ヶ月と短い期間で設定されているものもあります。ただし、『ロックアップ期間』が短いということは、運用できる期間が短いということですから、当然のことですが利益は小さくなります。

国内のヘッジファンドは少ない

そもそもヘッジファンドは海外のものが主流です。

投資信託と比較すると国内のヘッジファンドは、圧倒的に数が少ないのが現状です。

日本にもある程度の数は存在していますが、税率などのメリットを考えると、シンガポールを始めとするアジア諸外国のヘッジファンドが主流だと言えます。

選択肢が少なく、情報があまり出回っていないという点は、デメリットとだと言えるでしょう。

ヘッジファンドの見分け方

ここまで読んでくださったあなたは、ヘッジファンドに少なからず興味を持っているはずです。

興味がわけば、投資してみたいと考えるのは人の常です。

ですが、一方でヘッジファンドに良くないイメージがあるのも事実でしょう。一部には『ハゲタカファンド』などと呼ばれたものも存在します。

企業に大胆な提案を突きつけ、巨額の利益を引き出したり、投資先企業の株式を大量保有して、積極的に経営に関与を行うところもあります。

インパクトのあるイベントを起こして、企業価値の向上(株価上昇)を積極的に目指す『アクティビストファンド』(日本では村上ファンドが有名)なども存在します。

このように、ヘッジファンドの運用戦略・運用方法はファンドごとに大きく異なります。

一方で、ヘッジファンドの情報は、投資信託などに比べると非常に少ないのが実情です。ヘッジファンドそのものの情報が少ない現状で、どのようにヘッジファンドを見分ければ良いのか。そうした悩みを持っている方も多いでしょう。

そこでここからは、ヘッジファンドと契約する前に知っておくべき3つのポイントについてまとめました。

- 情報が少ないのは当たり前

- 営業(勧誘)を受けることはない

- リスクとリターンの中身を確認する

の3つです。

情報が少ないのは当たり前

先ほどお伝えした通り、ヘッジファンドの公募は、私募投信と呼ばれる限定的な公募方法になります。ですのでファンドには情報公開の義務もありませんし、戦略的手法で利益を狙っているので、情報公開は極端に少ないのが実情です。

過度の情報公開は戦略的手法を真似されたり、運用益(収益)の低下につながる可能性があるからです。

このような事態を起こさないためにも、ヘッジファンドは情報を外に流さないようにしています。

このため、ヘッジファンドの情報収集を行う際は、積極的な行動が必要になります。

- 公式のHPをつぶさに調べる。

- 問い合わせフォームなどを利用して、確認を取る。

- できれば担当者に会って、直接ヒアリングを行う。

などの積極的な情報収集活動を起こして、情報収集を怠ることなく、十分に納得した上で利用を開始するのが必要な行動だと言えるでしょう。

営業(勧誘)を受けることはない

ヘッジファンドとの契約機会は、以下の2点に限られます。

- 知り合いからの紹介で契約

- ファンドに連絡して直接契約

ヘッジファンドは基本的に、富裕層内での口コミで回っている世界です。ヘッジファンドの担当者が直接営業をかけてくることは、よほどの資金を持っていない限りまずあり得ません。

逆に、ヘッジファンドを勧めてくる営業マンに出会った場合は、ほぼ間違いなく詐欺だと思った方が良いので、注意した方が良いでしょう。

また、誰かのお誘いを受けた場合も、できるのなら担当者と直接会って、話をする方がより確実だと言えます。

リスクとリターンの中身を確認

投資先を決める際は、できるだけ高リターンが得られる投資先に投資したいと思うのは当然ですよね。

しかしその時に確認したいのは、何%の利回りが出せたかということよりも、その利回りを出せた理由や、その時の市場の状況です。

ハイリスクな投資を行った結果が好成績につながった場合は、運用者の予想が外れれば、大きな損失を生む可能性があるからです。

また、好景気な相場で出せた利益と金融危機や不況相場で出せた利益では、その意味合いは全く異なります。

担当者との面談時には、ファンドの運用成績だけなく、相場状況に応じてどのような成績を残せたのかなどを質問できるようになっていた方が良いでしょう。そうした意味からも、それなりの知識は必要であると言えます。

気になるヘッジファンドがあれば、直接コンタクトを取って、運用手法や投資に対する考え方について尋ねてみましょう。

その時の担当者の反応や、受け答えの姿勢も判断材料になります。

面談時に質問をしても、回答が丁寧でなかったり、対応に雑さが見られるようなファンドはどんなに直近の運用成績が良くても出資は控えたほうが良いでしょう。

運用方法や投資への考え方やファンドの担当者の対応など、全ての面で心から信頼できるヘッジファンドに出資すべきです。

鷹幸が行っているヘッジファンド

LINE友だち限定ページで紹介しているので見てみてください。

世の中にはいろいろなヘッジファンドがありますが私が実践しているものはかなり良い成績を出しています。

100万円から投資ができるのも敷居が高くないので良いですね。

まとめ

『ヘッジファンドとは?』と題してお届けしてきましたがいかがでしたでしょうか?

現実的な話、自力で100万円単位のまとまった資産を運用する場合、選択肢は狭まってきます。

特に外部に委託するとしたら、選択肢に入ってくるのはヘッジファンドくらいでしょう。

まとまった資産の運用を検討されている方は、今回紹介したヘッジファンド運用会社に直接問い合わせをして、情報を収集することから始めてはいかがでしょうか。