あなたは生命保険の更新や見直しをどのような機会にしていますか?

きっとほとんどの方が、年末調整の時期に保険会社からくるハガキを見ているだけだったり、保険の見直しや更新などは、担当者さんからの連絡がない限り、気にもかけていないのではないでしょうか。

実は、住宅の購入時は、生命保険の金額や内容について見直しをする絶好の機会なのです。

住宅を購入する時というのは、さまざまな出費がかさむものです。頭金の捻出で貯金(自己資金)が減ったり、住宅ローンで借入れしたりするなど、家計が大きく変化します。

その時に、生命保険の金額や契約内容を再検討した方がいいのです。

とはいえ、

「いくら家計が大きく変化すると言っても、将来の保障を減らしたくはない」と思う方も少なくはないでしょう。

そこで今回は、生命保険の見直しが必要な理由や、見直しする際のポイントをご紹介していきます。

上手く選択していけば、保障はさらに厚くなるのに、保険料は下がる場合もありますので、しっかりと最後までお読みくださいね。

目次

生命保険の金額っていくらがベストなの?

生命保険の保障額は、多ければ多いほど良いというものではありません。それに保障額が多ければ、その分保険料も高くなります。

また、掛け捨て型の生命保険は月々の保険料は安いですが、一般の貯蓄型や定期型の生命保険のように保険料が戻ってくることはありません。当然のことですが、生存している限り保険金を受け取ることはできません。

生命保険はあくまでも『もしもの時のため』にかけているものですから、何事もなく保険期間が終わることも十分に考えられます。

であるならば、必要な保障を過不足ない保険金額で加入するのが、家計にとってはベストでしょう。

生命保険の必要保障額とは?

保険の見直しを考える場合は、生命保険の『必要保障額』について知ることから始めましょう。

ここでいう『必要保障額』とは、死亡時に必要な保険金額のことであり、生命保険は、貯蓄性をもたない「定期生命保険」を指します。生活を支える世帯主や、その奥様が亡くなられた時に、残された家族が生きていくのに必要なお金の額が『必要保証額』になります。

例えば、ご夫婦と幼いお子さん2人の4人世帯なら、世帯主が死亡した後に、その奥様とお子さんが生活していけるだけの金額ということですね。

ケースによって異なりますが、今回の事例では、次のようなお金が必要になります。

【世帯主が亡くなったことにより、今後必要となるお金】

- 生活費(食費・光熱費・衣料費など)

- (夫がいなくなった分の生活費は減額)

- 住居費

- (賃貸は賃貸料・持ち家は維持管理費)

- 2人の子どもの教育費

- (進学先による)

- 葬儀・相続等の費用

一方で、世帯主が亡くなったことで入ってくるお金もあります。

【世帯主が亡くなったことで、入ってくるお金】

- 公的な遺族年金

- 死亡退職金

- 残された妻が働く場合はその収入

これら【今後必要になるお金】の金額から、【入ってくるお金】の金額と自己資金を差し引いたものが『必要保障額』になります。

ここで注目したいのは、必要保障額を算出する要素の中に「住居費」が含まれていることです。そのため、住宅の購入時には保険の見直しが必要だと言えるのです。

マイホーム(住宅)の購入で必要保障額を見直す理由とは

住宅を購入することで、必要保障額はどのように変わるのでしょうか。

例えば賃貸の場合、賃料が月10万円なら、30年で3,600万円、40年で4,800万円、50年で6,000万円の賃料を必要保障額として計上することになります。

住宅を購入すれば賃料はなくなりますが、代わりに住宅ローンを返済することになります。

このように見ると、賃料が住宅ローンの返済に変わっただけ、と感じられるかもしれません。

しかし、ほとんどの金融機関では、借入時に住宅ローン専用の生命保険への加入が必須になります。

この住宅ローンの専用の生命保険とは、『団体信用生命保険(略称:団信 以下団信と略)』と呼ばれるもので、この保険に加入していれば、住宅ローン契約者が死亡、もしくは所定の高度障害状態に陥った時、住宅ローンの残高を保険が保障してくれるのです。

団信(団体信用生命保険)のしくみ

繰り返しになりますが、団信とは、住宅ローン契約者が死亡・高度障害状態になったときに、残りのローンを肩代わりしてくれる住宅ローン専用の生命保険です。

先述したように、この団信に加入していれば契約者に万が一のことがあったとしても、保険会社から金融機関へ住宅ローンの残額分が支払われるのです。

ですので、残された家族は住宅ローンの返済を行う必要はありません。

その意味では、団信はローン契約者が自分に万が一のことがあった時のために、家族を住居費の経済的なリスクから守る保険と言うことができますね。

一部例外がありますが、団信への加入は住宅ローンの借り入れの条件になっていることが多く、住宅ローンの借り入れと同時に団信に加入することが一般的です。団信の支払いは、明確な「保険料」という形をとらず、金利に上乗せされているケースが多いため、「保険に加入している」ということを知らずにいる人も多くいます。

「え! 私も団信に入っていたの!?」というケースも実は少なくありません。

住宅ローンが残らないのは、団信の保険金額が住宅ローン残高と同額だからです。つまり、年々団信の保険金額は減少していく仕組みになっています。なので、住宅ローンを組んですぐに契約者が亡くなったとしても、住宅ローンは0円になります。

逆に、住宅ローンの返済がすすみ住宅ローンの残高が減っていくと、それに比例して保険金額も減っていくしくみになっています。

このような理由から、団信に加入していれば、住宅ローン分は必要保障額から除くことができるのです。

ただ、団信に加入しているからといって、必要保障額がゼロでいいと言うわけではありません。住宅購入時には頭金を支出することがほとんどで、その分の自己資金が減った場合は、必要保障額が増えることになります。

また、修繕費や固定資産税などの支払いもあるので、保険金額を削りすぎることは万が一のときに足りなくなってしまいますので、十分に注意が必要です。

最近の団信は保障の範囲が広がっている

先にもお伝えしましたが、団信の基本的な保障内容は「死亡・高度障害」だけです。また、基本保障については保険料なしで加入できるのがほとんどです。

しかし、死亡よりも病気やケガによる「働けなくなるリスク」が大きいと考える人も多く、特約の種類が豊富になっているのが近年の特徴です。ですので、保険料を支払ってより多くの保障を特約として付加するケースが増えています。

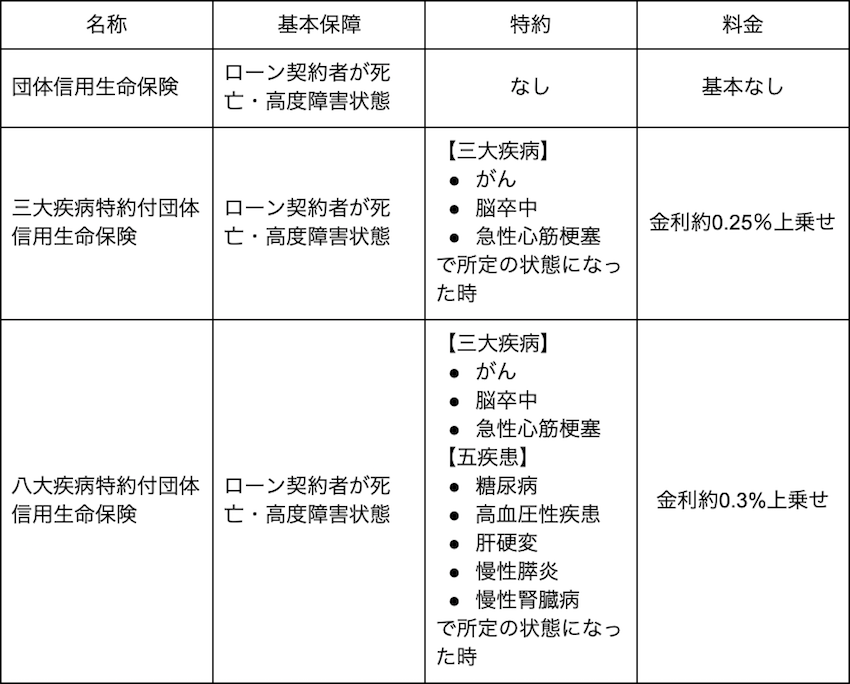

近年の団信の内容を少しまとめてみました。

従来の『団体信用生命保険』

何度もお伝えしていますが、『団体信用生命保険(団信)』は、ローン契約者が死亡、もしくは高度障害状態に陥ったとき、残された住宅ローンが完済される仕組みです。

通常の団信の場合は、保険料として金利が上乗せされるようなことはありません。

三大疾病特約付団体信用生命保険

『三大疾病特約付団体信用生命保険』は、従来の保障(死亡・高度障害)に加えて、「三大疾病(がん・脳卒中・急性心筋梗塞)で所定の状態」になった時にも、残された住宅ローンが完済される仕組みになっています。

そのなかでも、保障が2段階になっているタイプもあります。三大疾病になった時、一定期間は毎月住宅ローン分を負担し、それ以上症状が続いた場合には、ローンの残額を完済するというものです。

金利の上乗せとしては、年0.25%程度のものが多い(金融機関によって違う)ですね。

また、注意したいのは、支払い条件が三大疾病それぞれで異なる点でしょう。

商品によっても違いがありますので、あらかじめしっかりと確認しておきましょう。

八大疾病特約付団体信用生命保険

『八大疾病特約付団体信用生命保険』は、従来のローン契約者が死亡・高度障害状態になった時に加え、「八大疾病で所定の状態」になった場合にも、残りの住宅ローンが完済される仕組みです。

「八大疾病」という病気の括りはあまり聞きなれないかもしれませんが、三大疾病(がん・脳卒中・急性心筋梗塞)と五疾患(糖尿病・高血圧性疾患・肝硬変・慢性膵炎・慢性腎臓病)を指しています。

こちらも金融機関によって異なりますが、金利の上乗せは年0.3%程度が多いです。

またこれも『三大疾病特約付団体信用生命保険』と同じですが、それぞれの疾病の所定の状態が異なる点に関しては、商品や金融機関によって違いがありますので、加入前にしっかりチェックしておきましょう。

以下に、今挙げた団信の保障の違いを表にまとめましたので、参考にしてください。

生命保険見直しのポイント

ここまで団信について見てきました。基本的な保障だけならば保険料もかからず、しかもしっかりとした保障が受けられるのが団信ですが、決していいことばかりではありません。

確かに団信があるので、住宅購入時には生命保険の見直しをしてもいいことが多いのは確かですが、世帯ごとにどこまで縮小できるかはそのケースによって異なります。特に団信は、契約者に何かあった時だけの保障であり、契約者以外の人は対象ではありません。

なのでここでは、事例ごとに見直しのポイントを見てみましょう。

子育て世帯:妻の生命保険も忘れずに

子育て世帯は、ローン契約者は夫のみとなることが多いでしょう。

この場合、契約者である夫が死亡すると住宅ローンは0円になりますが、妻の死亡時には団信の保障を受けることはできません。

その妻が就業していなかったとしても、子育てを担っている妻がいなくなれば、夫の負担は増えてしまいます。家事・育児のために勤務時間を削らなければならなくなったり、残業を制限せざるを得ないこともあるかもしれません。

つまり、団信によって契約者は守られ、万が一のことがあっても、残された家族の保障は得られますが、契約者ではない方が病気や不慮の事故で亡くなられたりした場合のことも、住宅購入時には考える必要があるということです。

ですので、住宅購入時に保険を見直す際は、夫だけでなく妻の生命保険についても考えることが求められます。妻の家事・育児の労力も必要保障額に加算させておくと良いでしょう。

共働き世帯:働き方の変化も考えて必要保障額を算出しよう

共働き夫婦でローンを組んでいる場合、団信が適用されるのはそれぞれの借入額のみです。

例えば、5,000万円の住宅ローンを夫が4,000万円、妻が1,000万円で借入れしていたなら、妻が死亡した場合に減るのは1,000万円分のみです。夫の4,000万円の返済は変わりません。

小さいお子さんがいるご夫婦なら、どちらかが死亡した時に仕事を続けられない可能性も想定しておいたほうが良いかもしれません。

夫婦で住宅ローンを組んでいる世帯は、どうしても共働きが前提になっています。

どちらかが死亡した場合はどうなるのか? 働き方や収入に変化が出ても大丈夫か? といった幾つかののパターンを想定して、必要保障額を考えるようにしておきましょう。

住宅購入時期は保険を見つめなおすいい機会

最初にもお伝えしましたが、住宅購入時は住居費や自己資金が大きく変動しますので、必要保障額も大きく変化するタイミングです。

その見方からすれば、マイホームを購入して団信に加入するのであれば、保険の見直しの良いタイミングであることは間違いありません。

しかし、団信そのものや、団信の加入にともなう保険の見直しをするとなれば、一人ひとりの生活状況に合わせてより総合的に考える必要があります。

年齢・健康状態・職業・家族構成・将来のライフプランなど、保険の見直しに際して考えるべき要素は多岐にわたります。

もちろん住宅購入によって即「住居費の備え不要」になるわけではありません。維持費の問題や、団信の内容。それに夫婦の働き方などによっても必要保障額は変わってきますので、万が一の場合にどんなお金が必要になるのか? を考え、自分自身のニーズと保障を明確にした上で、数ある保険商品の中から合ったものを絞りこんでいく必要があるのです。

このような保険の見直しには、多くの時間と知識が必要になってきます。

様々な状況を考えながら、ある時はシミュレーションを行ったり、専門家に相談して決めていくと良いですね。

ちなみにお金が増える保険も知られていないですがありますよ!