NISAとiDeCoについては、混同されている方がいたり、何が違うのかがあまりわかっていない方も多いようです。

実際によく私のところにも、

「NISAとiDeCoの違いを教えて欲しい」

といった質問がきます。

それ以外にも、

「実際、NISAとiDeCoはどっちが得なの?」

「そもそもNISAとIDeCoの違いってどんなことがあるの?」

「NISAとIDeCoは兼用できるの?」

このような質問をもらうことも多いです。

おそらく今この記事を読まれているあなたも、ここにあげた疑問や質問に関しては少なからず興味があるのではないでしょうか。

そこで今回は、積立NISAとiDeCoの違いについてや、選ぶならどっちが得なのか?あるいは兼用は出来るのか、それとも出来ないのかなどを解説しくことにしましょう。

目次

両者の違いは比較することで分かる

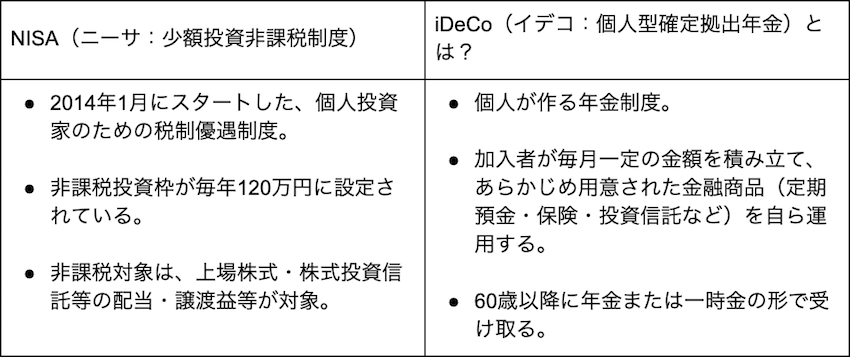

NISAとiDeCoのどちらを選ぶべきかを考えるためには、まずは両者の違いをきちんと把握する必要があります。

なので、まずは簡単にNISAとiDeCoの違いを比較してみましょう。

NISAとiDeCoの概要の違いは、上の表の通りです。

以下には、NISAとiDeCoの内容の違いについて、比較表にしてまとめてみました。

NISAとiDeCoの違いの中でも、特に注目すべき大きな違いは次の4つです。

- 非課税対象

- 年間の非課税枠

- 非課税期間

- 解約可能時期

それではここからは、この4つの違いについて、それぞれ解説していきましょう。

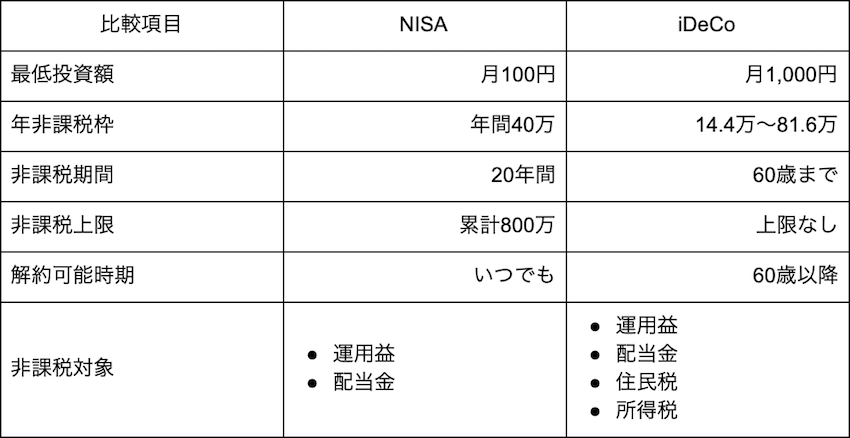

違い①非課税対象

NISAとiDeCoの違いについて、最初にお伝えしたい点は、非課税対象になる範囲です。

この非課税対象になる範囲については積立NISAとiDeCoでは以下のようあ違いがあります。

上の表でも分かるように、非課税枠においてはiDeCoの方が断然優れていますね。なぜなら、NISAの免税対象なるのが、投資商品で発生した利益・運用益と配当に限られるからです。

対してiDeCoは、投資した金額自体が住民税や所得税の控除対象になります。節税の観点から考えると、NISAに加入するよりもiDeCoを利用した方が明らかにメリットがあります。

ちなみにiDeCoの控除手続きは、加入して支払った投資額の年末調整を行うだけです。

このように手続き自体も煩雑ではありませんので、非課税対象枠ではiDeCoにメリットがあるといえますね。

違い②年間の非課税枠

NISAとiDeCoの年間の2つめの違いは、非課税枠の大きさになります。

こちらもどのような違いがあるのか、NISAとiDeCoの相違点を表にしてみました。

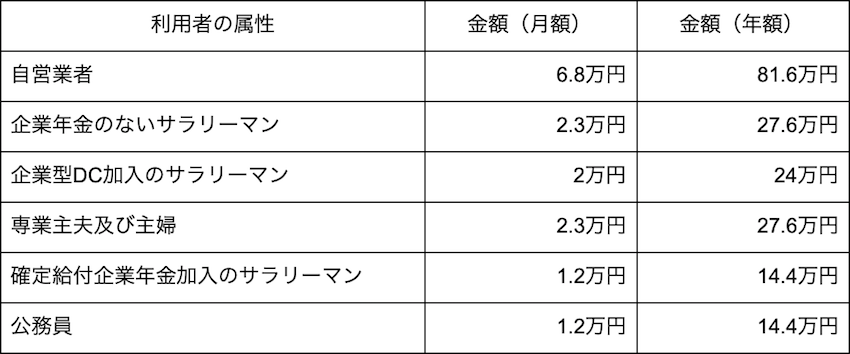

NISAの年間の非課税枠は40万円です。一方で、iDeCoの非課税枠には14.4万円~81.6万円と大きな幅がありますね。これはiDeCoの非課税枠が、利用者の属性、あるいは職業によって違いがあるためです。

以下にiDeCoの利用者の属性ごとの非課税枠の違いを、一覧表にまとめてみました。

上の一覧表でご理解いただけると思いますが、iDeCoの非課税枠は月額で決められており、利用者の属性によって大きな差があります。その結果、年間の非課税対象枠に、14.4万円~81.6万円という幅が生まれることになるのです。

違い③非課税期間

NISAとiDeCoの3つめの違いは、非課税対象期間です。

この非課税対象期間に関しては積立NISAとiDeCoでは違いが明らかです。

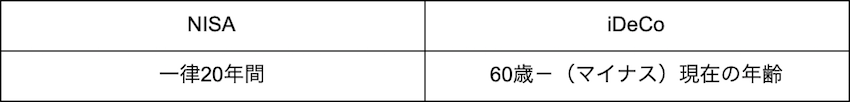

1つ前にお話しした年間の非課税枠と同じように、非課税対象期間に関しても違いが明らかですね。

NISAは非課税期間が一律20年と決まっています。

その一方でiDeCoは、個人型確定拠出年金となっているので、利用者が60歳になる年齢が積立の最終年度になります。なので、対象期間は利用者の現在の年齢次第で変化することにになります。

例えば、今あなたが30歳ならば、60歳-30歳=30年ですが、50歳ならば、60歳-50歳=10年になるということです。

iDeCoは個人型確定拠出年金という特性上、積立の最終年度が60歳になった時という縛りがあります。ですので、非課税特約の恩恵を長く受けるためにも、できるだけ若いうちから始める方が良いと言えますね。

違い④解約可能時期

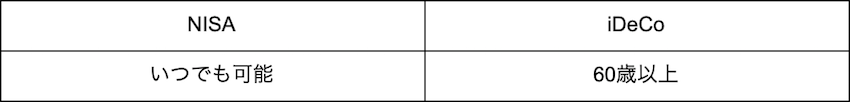

NISAとiDeCoの違い4つ目は、解約可能な時期についてです。

解約可能時期について、どのような違いがあるかを見てみましょう。

この解約可能時期は、NISAかiDeCoのどちらを選べばよいかを検討する時に、非常に重要なポイントになります。特に注目したい点は、iDeCoの解約は60歳以上にならないとできないという点ですね。

これも先ほどの非課税期間と同じく、iDeCoが年金という縛りを持っているからです。この縛りがあると、万が一のことが起こってしまった時など、今すぐ現金が必要な時に解約できないというデメリットが発生します。

一方のNISAは解約の縛りはありませんので、いつでも解約することが可能です。

解約可能時期に関しては、圧倒的にNISAにメリットがあることになり、この違いはしっかりと押さえておきたいポイントです。

iDeCoは節税メリットが大きい

NISAとiDeCoにはいくつもの違いがあることは、よくおわかりいただけたのではないでしょうか。

ではその上でどちらかを選ぶべきか?というと、あなたと相性が良いものを選ぶ必要があります。

例えば、あなたが定年後の退職金を運用しようとされているのであれば、選択肢はNISAのみになります。

単純にどちらが得か?

という観点においては、明らかにiDeCoと言えるでしょう。なぜならiDeCoはNISAとは異なり、非課税であるだけでなく、節税に繋がる投資商品だからです。

理由は先ほど紹介した通り、iDeCoに投資をした金額は、年末調整や確定申告の対象になるからです。iDeCoに取り組むことは、翌年度の住民税と所得税の減額に繋がります。

対してNISAは、運用益や配当金は非課税になりますが、投資した金額は課税対象となり、住民税や所得税の減額対象にはなりません。

このように、節税対策について明らかに強みがあるのがiDeCoです。

節税で得られるメリットを重視するなら、iDeCoを利用するのが正解になります。

使いやすさで選ぶならNISA

節税のメリットという観点ではiDeCoに軍配が上がりましたが、使いやすさで選ぶのであればNISAの方が上になります。

どうしてNISAの方が使いやすいかといえば、先ほど4つの違いの中でもお伝えしたように、iDeCoとは違っていつでも解約ができるからです。「いつでも解約できる」ということは、現金が必要な時に投資した資金を現金に戻せるということです。

一方でiDeCoは、年金という特性上の縛りがあり、解約可能な期間が60歳以上となっています。つまり、iDeCoに投資をした資金は、60歳になるまで現金化できないということです。

この点からも、NISAの方が使い勝手が優れているということは、間違いないでしょう。

NISAとiDeCoの両方を組み合わせることがオススメ

最初にお伝えしましたが、一見するとNISAとiDeCoは似ているように見えますが、その実態は別物であることが、ここまでの解説でご理解いただけたのではないでしょうか。

ではここでもう一度、NISAとiDeCoのメリット・デメリットをまとめてみましょう。

このように表にすると、NISAとiDeCoではメリットとデメリットが全くの真逆の関係であることがよくわかりますね。

NISAとiDeCoのメリット・デメリットは真逆

NISAとiDeCoのメリットとデメリットの関係が、真逆であることは先にお伝えしたとおりです。

NISAは、解約が自由というメリットがありますが、投資した金額が税金の控除にはなりません。

一方iDeCoは、投資した金額自体が非課税になるという節税面でのメリットがあますが、その反面、デメリットとして60歳まで解約できないということがあります。

つまり、節税のメリットを取るか、運用のしやすさを取るかの選択ということですね。

どちらが良いかは何を求めるかによって変わりますが、おすすめするとすれば両者を組み合わせることです。組み合わせをおすすめする理由は、NISAとiDeCoは兼用が認められているからです。

iDeCoとNISAを兼用すれば、両方の投資商品の非課税枠が使えますから、毎年の非課税対象枠を増やすことができます。

兼用時の非課税枠増加幅のシミュレーション

ではここからは、NISAとiDeCoを兼用した時の非課税枠の増加幅をシミュレーションしたいと思います。この非課税枠の増加幅は、iDeCoの非課税枠を決めるあなたの属性で決まります。

ここでは、あなたが『企業型DCに加入している』通常のサラリーマンだとしましょう。つまり、iDeCoにおいて月額で2万円、年間で24万円の非課税が認められているということです。

このケースでは、iDeCoだけを使用するケースでは非課税枠では24万円ですが、積立NISAを兼用すると、NISAの非課税枠40万円が加わりますので、枠は倍以上の64万円になります。

この最大非課税枠を増やした上で、60歳まで長期運用(絶対に現金化しない)の資金は、税制面で優遇されるiDeCoで運用します。そして残りの資金はNISAに回すことで、非課税枠を上手に使いこなすことができるのです。

併用には証券口座が2つ必要

NISAとiDeCoはどちらか一方を選ぶよりも、併用して組み合わせる方がメリットが大きいということはご理解いただけたと思います。

ただ、併用する際には注意点が一つあります。

それは、NISA用の口座と、iDeCo用の口座をそれぞれ別で用意する必要があることです。

これは、NISA用の口座ではiDeCo商品を買えず、逆もまたできないからです。NISAとiDeCoの兼用をするためには、NISAの口座とiDeCoの口座の用意が欠かせません。

この2種類の口座を用意する必要があることは、意外と知られていません。

そのため、同じ口座でのNISAとiDeCoの兼用はできないので、NISAとiDeCoの兼用はできないと思っている方が多いのです。

ここまでのことを踏まえた上で、NISAとiDeCoの併用をお考えになるのであれば、2種類の口座が必要であることは、きちんと押さえておきましょう。

まとめ

NISAとiDeCoの違いについて、ここまでお伝えしてきましたがいかがだったでしょうか。

どちらか片方を使うよりも、両方を併用する方が互いのメリットを活かせますし、またデメリットを消すことができます。

この点も踏まえて、あなたに合った使い方を見つけてください。